2022年上半年中国风机订单量再创新高!同比增长40%

伍德麦肯兹风电研究团队近期发布最新研究报告China wind turbine order ranking analysis: H1 2022《中国风电整机商风机订单量排名:2022年上半年度数据统计及分析》。重点摘要如下。

2022年上半年,中国风机订单量再创新高,同比增长40%

尽管国内疫情政策对风电项目进展有所影响,但2022年上半年的新签风机订单量依然达到了45GW,相当于2021年前三个季度的新签订单总量水平。其中,陆上风机订单容量占比达84%,主要原因在于北方地区加速开发将近10GW的风电基地项目。海上风电在2021年底国家补贴到期的情况下,2022年上半年机组招标重新活跃起来,新签订单量达7GW。其中,广东省和山东省最为活跃,两省海上风电新签订单量占海上风电总量的89%。

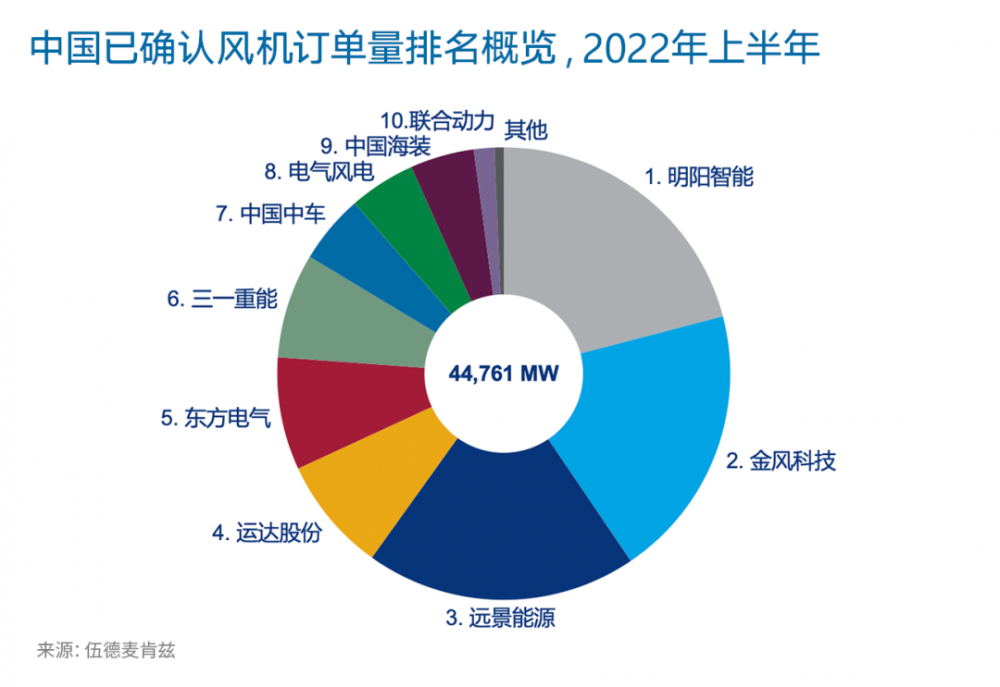

明阳智能、金风科技和远景能源锁定60%的新签订单

明阳智能以获得超过9GW的新签订单位居榜首,其中包括3.4GW的海上风电订单。属地化的供应链布局和密切的政府关系,帮助明阳智能收获了上半年广东省76%的新增海上风电订单。金风科技位居第二名,其GWH191系列陆上风电机型赢得大量订单,同时也是 2022年上半年最受业主青睐的陆上机型。远景能源订单总量排名第三,同时位居上半年陆上风电新签订单榜首。远景能源在风电项目开发上的重视,助力其保持新签订单稳居前列。除此之外,多年海外市场的探索帮助远景能源在印度收获2GW陆上风机订单,这也是历史上中国整机商获取的最大海外订单。

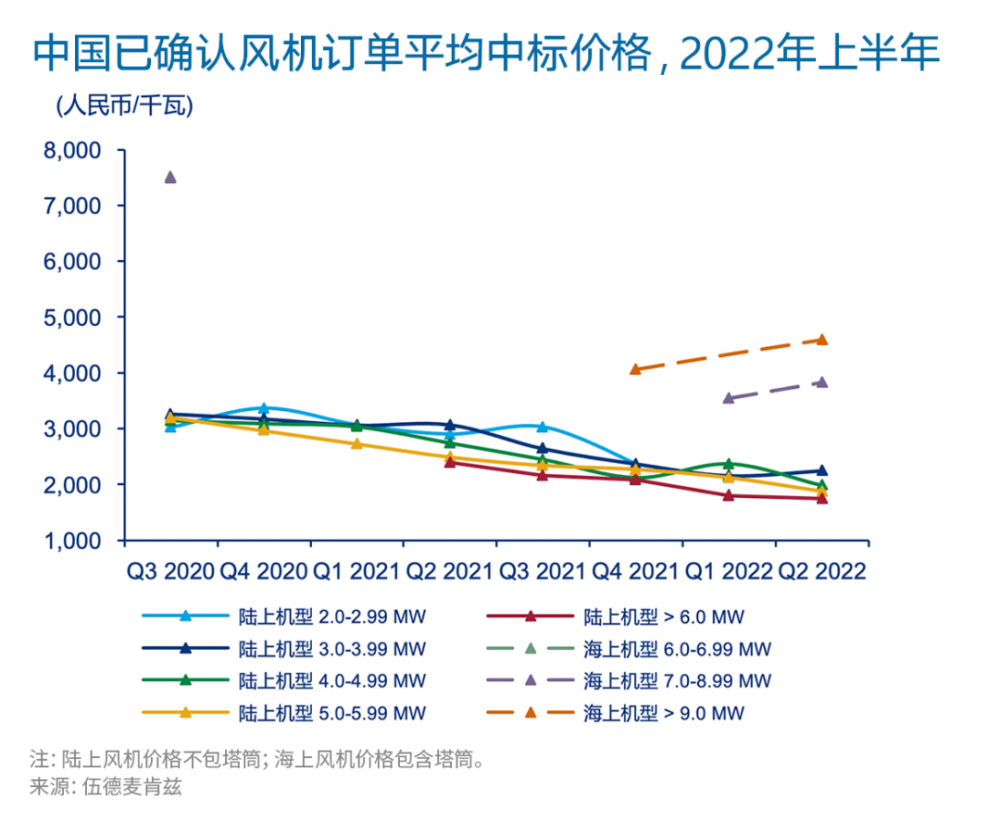

平均风机价格在第一季度触底,在第二季度略有反弹并趋于稳定

陆上风机平均中标价格在2022年第一季度再创新低。在首个7MW+陆上风电机组的批量订单中,出现了历史最低中标价格1408元/千瓦(不含塔筒)。虽然第二季度价格略有回升,但较2021年底水平仍下降了15%。新签无补贴的海上项目与时间上最邻近的有补贴的海上项目(2020年)相比,风机平均中标价格(含塔筒)下降了超过40%。大兆瓦机组的广泛应用,使中国风电整机商能够以较低的单位千瓦价格进行投标。例如,6MW陆上风机的平均价格比3MW陆上风机平均价格低22%。

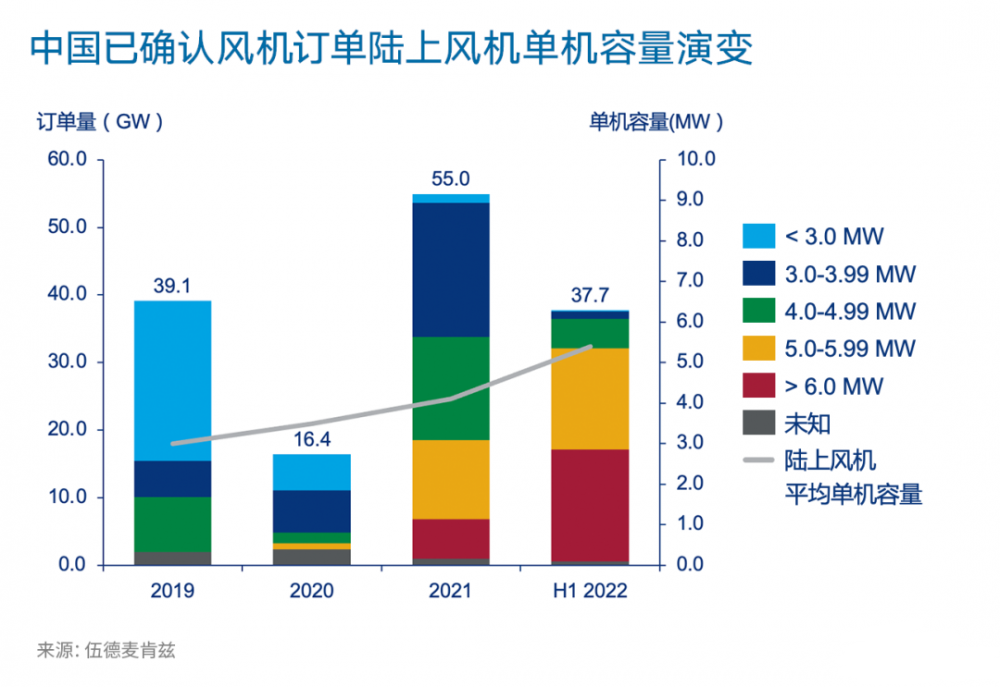

中国风电机组大兆瓦化趋势明显

针对于陆上风电项目的国家补贴取消之后,陆上风机技术迭代迅速。一方面,越来越多的整机制造商开始应用半直驱技术路线;另一方面,机组容量的大型化趋势显著。陆上风电平均单机容量已经从2020年的3.5MW扩大到5.4MW,而5MW及以上陆上风电机组的市场份额也从2020年的5%增长到2022年上半年的83%。

海上风电市场表现出同样的趋势。在国家宣布取消海上风电补贴之后,新签订单的平均单机容量从2020年的5.7MW增长到了8.9MW,且2022年上半年,8MW及以上海上风电机组市场份额已经超过了四分之三。

关键词: 海上风电 风电整机商 风电整机商风机订单量 远景能源

免责声明:本网站内容主要来自原创、合作媒体供稿和第三方自媒体作者投稿,凡在本网站出现的信息,均仅供参考。本网站将尽力确保所提供信息的准确性及可靠性,但不保证有关资料的准确性及可靠性,读者在使用前请进一步核实,并对任何自主决定的行为负责。本网站对有关资料所引致的错误、不确或遗漏,概不负任何法律责任。任何单位或个人认为本网站中的网页或链接内容可能涉嫌侵犯其知识产权或存在不实内容时,应及时向本网站提出书面权利通知或不实情况说明,并提供身份证明、权属证明及详细侵权或不实情况证明。本网站在收到上述法律文件后,将会依法尽快联系相关文章源头核实,沟通删除相关内容或断开相关链接。

产业经济排行榜

-

2022-08-19 14:04

-

2018-09-28 11:30

-

2018-09-28 11:30

-

2018-09-28 11:30

-

2018-09-28 11:31

产业经济热门推荐

-

2022-08-19 14:04

-

2018-09-28 11:30

-

2018-09-28 11:30

-

2018-09-28 11:30

-

2018-09-28 11:31